Đặc điểm chung của nhóm doanh nghiệp này là có quy mô nhỏ và tuổi đời dưới 5 năm.

Năm 2021, theo thống kê của Cục quản lý đăng ký kinh doanh, số doanh nghiệp tạm ngừng kinh doanh có thời hạn gần 55.000 doanh nghiệp; 48.100 doanh nghiệp ngừng hoạt động chờ làm thủ tục giải thể; 16.000 doanh nghiệp hoàn tất thủ tục giải thể.

Điều này nghĩa là bình quân một tháng năm 2021 có gần 10.000 doanh nghiệp rút lui khỏi thị trường do không thể “cầm cự” trước sự tàn khốc của đại dịch Covid-19. Con số này cao hơn so với mức 8.500 của năm 2020.

Những doanh nghiệp tuổi đời trẻ và quy mô nhỏ là đối tượng rút chân khỏi thị trường nhiều nhất trong thời gian qua.

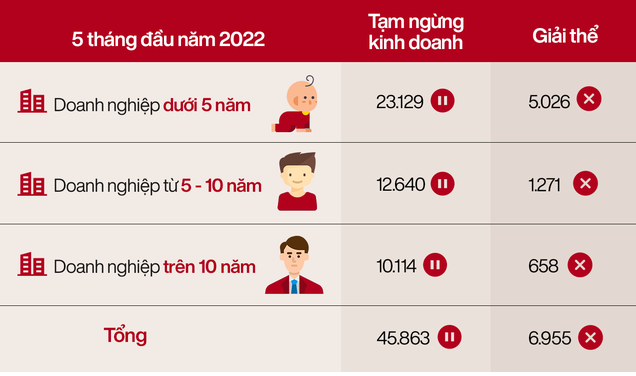

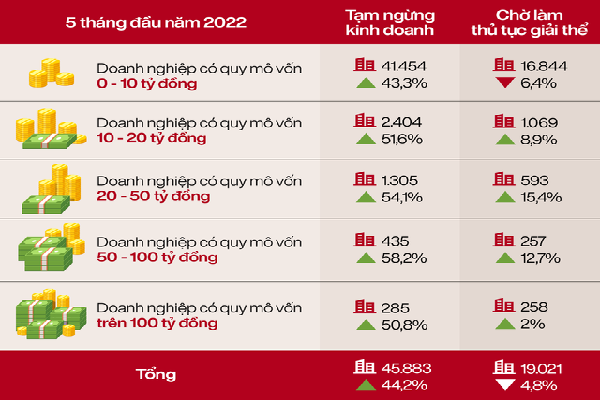

5 tháng đầu năm 2022, theo thống kê của Cục quản lý đăng ký kinh doanh, có 6.901 doanh nghiệp đã hoàn tất thủ tục giải thể, tương đương với trung bình 1 ngày có 46 doanh nghiệp trên cả nước đóng cửa. Con số này giảm 14% so với cùng kỳ năm ngoái.

Nếu gọi những doanh nghiệp có thời gian hoạt động từ 0-5 năm là “Nhi đồng”, doanh nghiệp hoạt động từ 5-10 năm là “Thiếu niên” còn doanh nghiệp hoạt động từ 10 năm trở lên là “Người lớn” thì trong 5 tháng đầu năm 2022, “Nhi đồng” là đối tượng “qua đời” nhiều nhất, chiếm tới hơn 90%.

Nếu gọi những doanh nghiệp có thời gian hoạt động từ 0-5 năm là “Nhi đồng”, doanh nghiệp hoạt động từ 5-10 năm là “Thiếu niên” còn doanh nghiệp hoạt động từ 10 năm trở lên là “Người lớn” thì trong 5 tháng đầu năm 2022, “Nhi đồng” là đối tượng “qua đời” nhiều nhất, chiếm tới hơn 90%.

Trên thực tế, với một cơ sở kinh doanh thì 5 năm đầu tiên trong quá trình hoạt động luôn là khó khăn nhất. Ngay cả khi không có những tác động ngoại cảnh tiêu cực thì đây cũng là giai đoạn then chốt quyết định doanh nghiệp sẽ tồn tại hay đóng cửa.

Điều này dễ hiểu vì khi mới thành lập, doanh nghiệp phải đối mặt với hàng loạt “thiếu thốn” từ thiếu kinh nghiệm, thiếu vốn, thiếu khách hàng,…

Việc thiếu kinh nghiệm trong tất cả các khâu thời gian đầu sẽ khiến doanh nghiệp dễ ra quyết định kém hiệu quả, thậm chí có thể sai lầm.

Tính ổn định dường như là một điều “xa xỉ” với các doanh nghiệp còn non trẻ, họ có thể sẽ phải thay đổi liên tục cho đến khi tìm ra cách thức vận hành đúng và hiệu quả.

Bên cạnh đó, giai đoạn đầu các doanh nghiệp sẽ phải bỏ ra nhiều chi phí đầu tư như tài sản cố định, chi phí marketing, quảng cáo,… nhằm có được khách hàng và giành thị trường. Trong khi đó doanh thu và lợi nhuận thu được còn hạn chế.

Điều này dẫn đến tích lũy tư bản trong thời gian đầu thấp và khi có những yếu tố bất lợi như dịch bệnh, chiến tranh, kinh tế vĩ mô suy thoái,… các doanh nghiệp này là nhóm “yếu ớt” nhất.

Ngoài “tuổi đời”, thống kê cũng cho thấy quy mô có liên quan đến câu chuyện “sống – chết” của các doanh nghiệp. Theo đó, doanh nghiệp có quy mô vốn càng nhỏ, càng dễ “qua đời”.

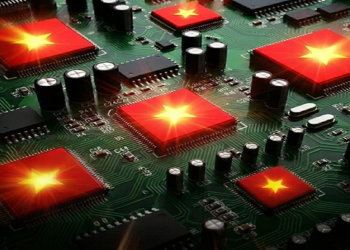

Theo thống kê, Việt Nam hiện có khoảng 785.000 doanh nghiệp vừa và nhỏ (Small and Medium Enterprise – SME), chiếm hơn 98% tổng số doanh nghiệp. Doanh nghiệp SME sử dụng 70% lực lượng lao động, đóng góp khoảng 50% GDP.

Theo thống kê, Việt Nam hiện có khoảng 785.000 doanh nghiệp vừa và nhỏ (Small and Medium Enterprise – SME), chiếm hơn 98% tổng số doanh nghiệp. Doanh nghiệp SME sử dụng 70% lực lượng lao động, đóng góp khoảng 50% GDP.

“Nếu ví đại dịch Covid-19 vừa qua như một cơn bão lớn thì doanh nghiệp SME chính là những cây nhỏ bị tấn công đầu tiên“, Phó Vụ trưởng Vụ Quản lý doanh nghiệp, Bộ Thông tin và truyền thông ví von trong một hội nghị hồi tháng 3 bàn về chuyển đổi số cho doanh nghiệp SME

Những khó khăn mà các doanh nghiệp SME tại Việt Nam đang gặp phải là gì?

Bức tranh chung về các SME qua Điều tra năng lực cạnh tranh cấp tỉnh (PCI) cho thấy 77% là doanh nghiệp siêu nhỏ; 69% doanh nghiệp nhỏ đi lên từ hộ kinh doanh.

Đáng chú ý là các doanh nghiệp vẫn quanh quẩn ở thị trường nội địa. Chỉ có 3% doanh nghiệp siêu nhỏ, 4% doanh nghiệp nhỏ và gần 9% doanh nghiệp quy mô vừa có khách hàng là các cá nhân, doanh nghiệp từ nước ngoài.

Thống kê PCI 2021 cũng chỉ ra có tới gần 69% doanh nghiệp tham gia khảo sát cho biết họ phải đối diện các trở ngại trong tiếp cận khách hàng, cao hơn so với mức 63% năm 2020.

“Thị trường vốn đã cạnh tranh khốc liệt, thêm Covid khách hàng cắt giảm chi tiêu, sản lượng của chúng tôi bị giảm hơn 1 nửa” – Anh T, chủ một doanh nghiệp trong lĩnh vực may mặc tại Hà Nội cho biết.

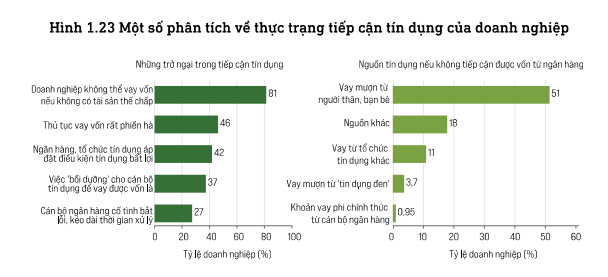

Khó khăn thứ hai là tiếp cận tín dụng, câu chuyện này trong năm 2021 cũng cao hơn đáng kể so với năm 2020 khi tỷ lệ doanh nghiệp cho biết có trải nghiệm này lần lượt là 47% và 41%.

“Bao nhiêu vốn liếng đã đổ vào đầu tư công ty, giờ ngân hàng không có tài sản bảo đảm lại không duyệt vay. Lấy đâu ra tài sản thế chấp?” – Chị X, chủ doanh nghiệp kinh doanh hàng gia dụng bức xúc chia sẻ. Ngoài vấn đề tài sản bảo đảm, thống kê còn chỉ ra thủ tục vay vốn của ngân hàng còn phiền hà, nhân viên ngân hàng sách nhiễu và các điều kiện tín dụng bất lợi.

Tất nhiên, đây chỉ là ý kiến thống kê từ phía các doanh nghiệp được PCI2021 sơ đồ hóa.

Khi gặp khó khăn trong việc tiếp cận các nguồn vốn của tổ chức tín dụng, doanh nghiệp tìm đến sự thay thế từ việc vay mượn người thân, bạn bè, vay phi chính thức từ cán bộ ngân hàng hay thậm chí vay “tín dụng đen”.

Đương nhiên lãi suất của những khoản vay phi chính thức này không hề rẻ ” Thông thường tôi phải trả lãi suất khoảng 15% – 18%/năm cho khoản vay này. Cao gần gấp đôi lãi suất ngân hàng.” Chị X cho biết.

Những khó khăn khác các doanh nghiệp kể ra như tìm kiếm nhà cung cấp (22,8%), tìm kiếm mặt bằng kinh doanh phù hợp (12,9%), và chất lượng cơ sở hạ tầng (8,4%), thủ tục hành chính, biến động chính sách pháp luật,…

Quan sát chung xu hướng 5 năm vừa qua, PCI cho rằng tiếp cận tín dụng và tiếp cận khách hàng vẫn là những vấn đề thách thức lớn nhất đối với doanh nghiệp. Khó khăn này càng rõ ràng hơn trong 2 năm diễn ra đại dịch COVID-19.

An Vũ–Theo Nhịp Sống Kinh Tế