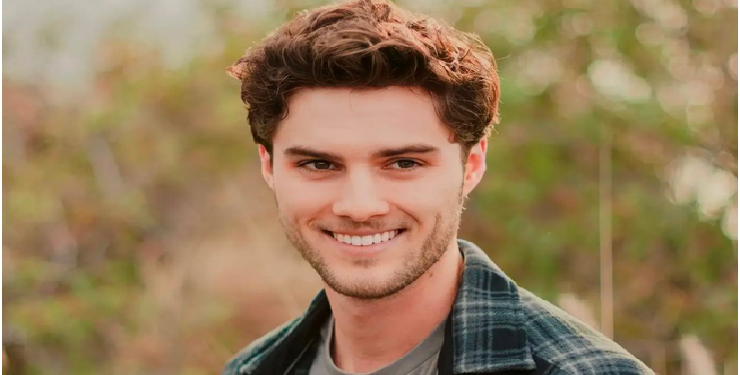

Sean Ryan là một trader trẻ tuổi, nhưng đã có thành tích đầu tư ấn tượng khi ghi nhận tỷ suất sinh lời 132% trong năm 2022 – một năm khó khăn với cả thị trường.

Giao dịch cổ phiếu không phải là điều tình cờ “bén duyên” với Sean Ryan. David – cha của anh, từng là một trader rất thành công và giành chiến thắng trong Cuộc thi Đầu tư Mỹ 4 năm liên tiếp.

Sau khi chứng kiến những thành tựu mà cha mình đạt được, Ryan đã sớm đưa ra quyết định rằng trading chính là công việc toàn thời gian của mình. Điều này sẽ giúp anh kiếm tiến ở bất kỳ nơi nào trên thế giới, nên anh có thể đi du lịch và tận hưởng cuộc sống của mình.

Hiện tại, ở tuổi 29, anh đã tiếp bước cha của mình, “về đích” ở vị trí thứ 3 trong cuộc thị đầu tư đượcc tổ chức hàng năm vào năm ngoái. Anh ghi nhận tỷ suất sinh lời 132% và đây là thành tích ấn tượng khi thị trường chứng khoán trải qua thời gian tồi tệ nhất kể từ năm 2008. Ryan đã tham gia cuộc thi kể từ năm 2019, đạt tỷ suất sinh lời là 51,8% trong năm đầu tiên, 120% vào năm 2020 và 18% vào năm 2021.

Sau khi học ngành Quản trị Kinh doanh và tốt nghiệp khoá thạc sĩ năm 2016, anh đã dành 2 năm để chăm sóc cho và học cách giao dịch. Trong lúc đó, Ryan tìm hiểu cách đọc biểu đồ miêu tả diễn biến cổ phiếu và xem xét các nguyên tắc cơ bản của doanh nghiệp, bao gồm báo cáo tài chính.

Tuy nhiên, trong 4 năm qua, anh đã bỏ qua hoàn toàn các nguyên tắc cơ bản đó và giao dịch dựa 100% dựa theo biểu đồ. Anh phát hiện ra rằng, câu chuyện của một doanh nghiệp, chẳng hạn như lời hứa hẹn về lợi nhuận hoặc hoạt động quản trị hiệu quả, có thể khiến anh phán đoán sai lệch.

Ryan nói: “Nếu nghĩ rằng công ty này sẽ có kết quả kinh doanh tốt trong khi giá cổ phiếu trượt dốc, bạn có thể sẽ có động lực để nắm giữ lâu hơn một chút. Song, nếu chỉ nhìn vào biểu đồ, bạn có thể biết khi nào nên ‘buông bỏ’ sớm hơn.”

Anh cho biết mình đã học được nhiều điều từ cha mình, nhưng bài học không phải là một chiến lược cụ thể của ông mà là cách tiếp cận thị trường: học cách nhận sai để duy trì sự linh hoạt.

Dưới đây là những cách để Ryan đầu tư thành công:

Ryan cho biết, học cách chấp nhận thua lỗ có lẽ là điều quan trọng nhất. Cụ thể, Ryan xác định trước khoản lỗ mà mình đủ khả năng chấp nhận, bằng cách đặt ra hard stop (lệnh cắt lỗ). Theo đó, anh không bao giờ chấp nhận khoản lỗ cao hơn 1% tổng giá trị danh mục.

Một cách khác để anh giảm thiểu rủi ro là, nếu cổ phiếu tăng 10%, anh sẽ đặt lệnh dừng bán ở mức hoà vốn, là mức giá mà anh đã mua vào. Nếu cổ phiếu giảm xuống dưới mức trên, lệnh bán sẽ được kích hoạt. Nhưng một rủi ro có thể xảy ra là, nếu giá cổ phiếu đang lao dốc nhanh chóng thì lệnh bán có khả năng không thực hiện kịp thời.

Ryan cũng không “chạy” theo những cổ phiếu có tính biến động cao. Là một nhà đầu tư “lướt sóng”, anh nắm giữ cổ phiếu trong nhiều tuần hoặc nhiều tháng. Ryan tìm kiếm những cổ phiếu đã đi ngang trong vài tuần và sau đó đột nhiên bắt đầu tăng giá, có thể từ 20% đến 100% trong vài tuần. Diễn biến này nên đi kèm với khối lượng giao dịch tăng lên.

Anh không bao giờ mua vào khi giá đột ngột tăng ở ngày đầu tiên hay bán ra vào “ngày cuối cùng” vì không bao giờ biết được đâu là đỉnh và đâu là đáy. Thay vào đó, Ryan sẽ chờ đợi cổ phiếu ổn định trở lại. Sau một vài ngày hoặc vài tuần, nếu đợt hồi phục thứ 2 diễn ra, anh sẽ mua vào.

Ryan nói: “Tôi thường đóng lệnh sau khi đợt hồi phục thứ 3 bắt đầu. Vì vậy, tôi không cố gắng bắt đáy và cũng cố gắng không bán ra ở đỉnh. Tôi chỉ cố gắng mua/bán ở ‘khoảng giữa’ đó.”

Anh miêu tả có thể đây là diễn biến của một cổ phiếu, với đợt biến động đầu tiên, thứ 2 (ít rủi ro nhất) và sau đó là đợt thứ 3 (bạn có thể giao dịch nhưng biến động sẽ tăng lên). Ryan lưu ý rằng đợt tăng giá thứ 4 và thứ 5 là có thể có, nhưng rủi ro sẽ nhiều hơn.

Một chỉ báo mà Ryan thường xuyên theo dõi đó là Chỉ số sức mạnh tương đối (RSI) , đo lường biến động của giá cổ phiếu. Nếu giá một cổ phiếu đang tăng cao hơn nhưng RSI yếu đi, điều đó báo hiệu rằng Ryan đợt tăng giá có thể sắp kết thúc.

Ví dụ, vào ngày 11/2, Direxion Daily Gold Miners Index Bull 2X Shares (NUGT) tăng giá 2 đợt liên tiếp sau khi 2 năm liên tiếp giảm. Khối lượng giao dịch tăng lên khi RSI cũng mạnh hơn, nên Ryan bắt đầu dần mở rộng quy mô khi bắt đầu với 2.800 cổ phiếu. Sau đó, anh chỉ nắm giữ một số cổ phiếu cốt lõi, cắt lỗ và mua thêm một số khác. Đến tháng 4, RSI đi xuống khiến anh nhận ra là xu hướng tăng giá bắt đầu mất đà. Tháng đó, Ryan bán khoảng 6.000 cổ phiếu.

Một yếu tố cuối cùng cũng quan trọng không kém là sức khoẻ tinh thần của bản thân. Anh nói rằng, trading là việc “đánh thuế tâm lý” nhiều nhất. Ứng phó với những chu kỳ của thị trường, những đợt lãi, lỗ là điều mà Ryan vẫn đang cố gắng học hỏi thêm. Điều quan trọng là không ràng buộc cảm xúc của bạn với biến động của thị trường.

Ngoài ra, Ryan cũng không khuyên mọi người nên “bắt chước” chiến lược đầu tư của bất kỳ ai, mà hãy tự giao dịch và học từ những sai lầm của mình. Thị trường sẽ dạy bạn cách tự kiếm tiền. Khi mất tiền, bạn sẽ có được những bài học quan trọng.

Tham khảo BI -Vu Lam-Nhịp sống thị trường