Tại quỹ đầu tư Vanguard, 1/5 số nhà đầu tư 85 tuổi trở lên đã đổ gần như toàn bộ tiền của họ vào cổ phiếu.

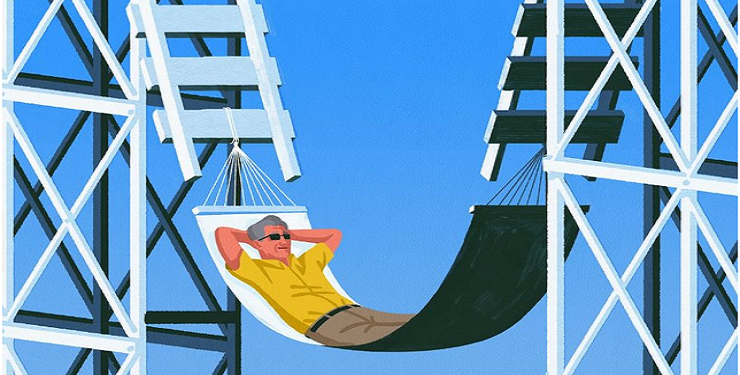

Người cao niên Mỹ đổ xô vào cổ phiếu

Những người Mỹ về hưu đang đầu tư giống như những người 30 tuổi. Thay vì tuân theo quy luật thông thường là bảo vệ tài sản của mình bằng cách chuyển các khoản đầu tư cổ phiếu sang trái phiếu khi về già, nhiều người lại muốn chơi trò may rủi.

Gần một nửa số nhà đầu tư quỹ hưu trí Vanguard 401(k) chủ động quản lý tiền của họ. Nhiều người trên 55 tuổi có 70% danh mục đầu tư là cổ phiếu, trong khi tỷ lệ đó vào năm 2011 chỉ là 38%. Tại công ty dịch vụ tài chính truyền thống Fidelity Investments, gần 4/10 nhà đầu tư từ 65-69 tuổi nắm giữ 2/3 danh mục đầu tư là cổ phiếu.

Xu hướng này không chỉ diễn ra đối với thế hệ bùng nổ trẻ sơ sinh (từ năm 1946-1964). Trong các tài khoản môi giới có đánh thuế tại Vanguard, 1/5 số nhà đầu tư từ 85 tuổi trở lên đổ gần như toàn bộ số tiền họ có vào cổ phiếu. Tỷ lệ này tăng so với 16% năm 2012. Điều tương tự cũng xảy ra với gần 1/4 những người từ 75 đến 84 tuổi.

Các cố vấn và chuyên gia kinh tế cho biết người lớn tuổi có thể đối mặt với rủi ro khi tiếp xúc nhiều với cổ phiếu. Nếu thị trường sụt giảm, người về hưu cần tiền mặt sẽ không còn lựa chọn nào khác ngoài việc bán lỗ cổ phiếu.

Nửa thế kỷ qua, nhiều thay đổi đã khiến người cao tuổi ở Mỹ phụ thuộc vào cổ phiếu. Trong đó, việc thay đổi luật thuế năm 1978, mở ra quỹ hưu trí 401(k), cũng là một lý do. Ngoài ra, cổ phiếu sinh lời nhiều hơn trái phiếu trong vài thập kỷ qua. Trong các cuộc khủng hoảng tài chính hoặc kinh tế (năm 1987, 2001, 2008 và 2020), Cục Dự trữ Liên bang hoặc Quốc hội thường can thiệp để hỗ trợ nền kinh tế.

Nhờ đâu họ tự tin đến vậy?

Ông Toby Bloom năm nay 63 tuổi. Ông đã từng đầu tư 60% tiền tiết kiệm nghỉ hưu vào cổ phiếu và 40% còn lại vào trái phiếu. Nhưng khoảng 5 năm trước, ông nhận ra tiền lãi không đủ nhiều để đạt được mục tiêu nghỉ hưu vào năm 2026 với ít nhất 40.000 USD trong tay.

Vì thế, ông quyết định chuyển 80% số tiền của mình vào cổ tức và các cổ phiếu khác trong tài khoản hưu trí cá nhân (IRA). Ông Bloom cho biết: “Tôi sẽ không kiếm được tiền nghỉ hưu bằng cách quá cứng nhắc và bảo thủ”.

Ông Stan Galperin, 80 tuổi, đầu tư cổ phiếu được vài năm sau khi nghỉ công việc vận hành cửa hàng tạp hoá ở New Jersey, Mỹ. Năm 2013, ông chuyển đến cộng đồng hưu trí The Villages ở Florida và đồng sáng lập một câu lạc bộ đầu tư. Ông đã bán 40% trái phiếu trong danh mục đầu tư của mình và bắt đầu rót tiền vào cổ phiếu.

Nhiều nhà đầu tư lớn tuổi vẫn lạc quan về cổ phiếu vì một lý do đơn giản: Lợi nhuận.

Kể từ năm 1982, S&P 500 đã mang lại lợi nhuận trung bình 10,1% mỗi năm. Theo Dow Jones Market Data, con số này cao hơn đáng kể so với lợi nhuận trung bình hàng năm dài hạn của chỉ số này là 7,4% một năm kể từ năm 1928.

Ông Wayne Winquist, 72 tuổi, ở Fitchburg, tiểu bang Wisconsin, đã nghỉ hưu với 98% danh mục đầu tư là cổ phiếu. Ông cho biết lý do là vì không có lựa chọn nào tốt hơn. “Tôi không thích tiền mặt và trái phiếu. Cả hai đều là lựa chọn của người thua cuộc trong bối cảnh lạm phát”.

Ông Winquist hiện đầu tư 70% danh mục trị giá 3 triệu USD của ông vào cổ phiếu trả cổ tức. Ông và vợ chủ yếu sống bằng trợ cấp an sinh xã hội. Năm ngoái, họ đã sử dụng một phần trong số 150.000 USD kiếm được từ cổ tức để mua thêm cổ phiếu.

Theo nghiên cứu của giáo sư kinh tế và tài chính tại Đại học California – Ulrike Malmendier, những người sinh năm 1946-1964 là những người hưởng lợi lớn trên thị trường chứng khoán. Họ có xu hướng sẵn sàng chấp nhận rủi ro tài chính hơn những người sống qua Đại Suy thoái. Không giống như những thế hệ lớn tuổi, người trẻ đang từ bỏ cổ phiếu và đi tìm “vùng đất sinh lời khác”.

Theo khảo sát gần đây của ngân hàng Bank of America, các cá nhân trong độ tuổi từ 21 đến 42, với khối tài sản tối thiểu 3 triệu USD, chỉ sở hữu 25% là cổ phiếu trong danh mục đầu tư của họ. Ngoài ra, họ bị thu hút bởi tiền số, bất động sản hoặc các tác phẩm nghệ thuật.

Ông Marty Modrowski, 59 tuổi, ở Toledo, Ohio, chia sẻ sai lầm mà ông từng mắc phải khi đầu tư chứng khoán. Ông đã từng bán cổ phiếu vào năm 2008, thời điểm thị trường lao dốc. Vì danh mục đầu tư còn ít cổ phiếu, ông đã bỏ lỡ thời cơ khi thị trường hồi phục vào năm 2009.

Ông chỉ ra rằng lạm phát khiến trái phiếu và tiền mặt cũng có rủi ro: “Không có gì là hoàn toàn an toàn”. Ông Modrowski có kế hoạch làm việc trong ít nhất 5 năm nữa. Hiện gần 80% danh mục đầu tư của ông là cổ phiếu.

Tham khảo WSJ –Anh Dũng–Nhịp Sống Thị Trường