Theo TS. Cấn Văn Lực – Chuyên gia Kinh tế trưởng BIDV, trong điều kiện hiện nay, công cụ phát hành trái phiếu doanh nghiệp, trái phiếu công trình và cổ phiếu (đối với doanh nghiệp niêm yết) nên được tính đến.

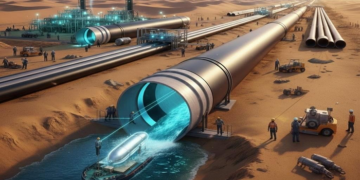

Nguồn vốn tài trợ cho dự án cao tốc Bắc – Nam đang trở thành chủ đề nóng những ngày gần đây. Và như nhiều lần trước, đa số thường nghĩ ngay đến vốn vay ngân hàng. Tuy nhiên, việc tư duy theo “quán tính” như vậy, nhất là đối với nguồn vốn đầu tư hạ tầng giao thông là chưa trúng và chưa đủ. Đã đến lúc cần một tư duy mới, một phương pháp tiếp cận căn cơ hơn mới có thể giải quyết được vấn đề không mới này.

Nguồn vốn tài trợ cho các dự án phát triển hạ tầng giao thông

Có khá nhiều phương thức huy động vốn cho các dự án phát triển cơ sở hạ tầng nói chung và hạ tầng giao thông nói riêng. Thống kê sơ bộ và kinh nghiệm các nước cho thấy có 4 nguồn vốn chủ yếu sau:

Một là vốn tự có, phần vốn này có thể dưới dạng lợi nhuận để lại, vốn phát hành cổ phiếu trên thị trường chứng khoán, vốn góp từ các cổ đông hay đối tác đầu tư. Theo số liệu thống kê 3 năm qua của IJ Global, nguồn vốn này thường chiếm khoảng 15-20% tổng vốn đầu tư.

Hai là vốn vay ngân hàng, gồm cả ngân hàng thương mại và ngân hàng phát triển (nhất là những quốc gia có mô hình ngân hàng phát triển). Thống kê số liệu 3 năm qua của IJGlobal cho thấy, nguồn vốn này thường chiếm khoảng 40-50% tổng vốn đầu tư.

Thứ ba là vốn phát hành trái phiếu, với 2 loại chính là trái phiếu doanh nghiệp (có thể gắn trực tiếp với công trình hay dự án đó, nên còn được gọi là trái phiếu công trình) và trái phiếu chính phủ hoặc chính quyền địa phương với mục đích chính là tài trợ cho dự án đó, hoặc chủ đầu tư phát hành trái phiếu và do Chính phủ bảo lãnh. Nguồn vốn này có thể chiếm khoảng 20-25% tổng vốn đầu tư.

Cuối cùng là nguồn vốn từ các tổ chức tài chính quốc tế (gồm cả vốn ODA, nếu có) và/hoặc từ các quỹ đầu tư. Nguồn vốn này thường chiếm khoảng 10-15% tổng vốn đầu tư. Các quỹ này không góp vốn trực tiếp vào dự án nhưng có thể góp vốn gián tiếp thông qua nhà tài trợ chính (thường là các tổ chức tài chính trong nước và quốc tế có uy tín đứng ra đầu mối thu xếp một phần vốn cho dự án). Một số dạng quỹ phổ biến bao gồm quỹ đầu tư hạ tầng, quỹ tín thác bất động sản, các công ty bảo hiểm và quỹ hưu trí…v.v. Một số thí dụ điển hình như Qũy hưu trí nhân viên của Malaysia (Employees Provident Fund) đã đầu tư vào dự án đường cao tốc Bắc-Nam của Malaysia, các công ty bảo hiểm của Hungary đầu tư vào dự án M1/M15 của nước này…v.v.

Lời giải bài toán vốn dự án cao tốc Bắc – Nam

Nhìn vào danh mục các nguồn vốn dài hạn nêu trên, có thể thấy trong bài toán tìm nguồn tài trợ khoảng 63 nghìn tỷ VND (khoảng 3 tỷ USD) cho dự án cao tốc Bắc – Nam (kinh nghiệm tại Việt Nam cho thấy tổng kinh phí đầu tư có thể bị đội lên khá nhiều do khâu dự toán chưa lường đón hết các yếu tố), hiện nay chủ đầu tư hay cơ quan quản lý chỉ mới chú trọng đến nguồn vốn vay dài hạn từ ngân hàng. Cách tiếp cận này chưa trúng và chưa đầy đủ khi có nhiều phương thức huy động khác chưa được tính đến.

Cụ thể trong điều kiện hiện nay, công cụ phát hành trái phiếu doanh nghiệp, trái phiếu công trình và cổ phiếu (đối với doanh nghiệp niêm yết) nên được tính đến. Trong thời gian gần đây, thị trường chứng khoán Việt Nam đã và đang phát triển khá nhanh. Đối với thị trường trái phiếu doanh nghiệp, đến hết tháng 9/2019 vốn hóa thị trường đã đạt gấp gần 5 lần so với năm 2015 và tương đương khoảng 10% GDP (so với mức chỉ 3,4% GDP năm 2015). Thị trường cổ phiếu cũng trên đà phát triển nhanh và lành mạnh hơn với quy mô vốn hóa của thị trường cổ phiếu đến hết tháng 9/2019 tương đương 75% GDP (cao hơn nhiều so với mức 32% GDP của năm 2015). Định hướng của Chính phủ tại Quyết định số 242/QĐ-TTg ngày 28/2/2019 là sẽ tiếp tục phát triển lành mạnh 2 thị trường này. Với đà phát triển như vậy cùng với định hướng của Chính phủ, khả năng huy động được lượng vốn dài hạn từ thị trường chứng khoán cho dự án cao tốc Bắc – Nam để chia sẻ gánh nặng cho hệ thống ngân hàng là hoàn toàn khả thi. Trong trường hợp Chính phủ bảo lãnh, cần có bộ tiêu chí bảo lãnh gắn với mục đích duy nhất là đầu tư vào dự án cao tốc Bắc – Nam, và tỷ lệ nợ công sẽ được tính trên cơ sở số dư bảo lãnh chứ không phải tổng số tiền cam kết bảo lãnh.

Bên cạnh đó, việc huy động vốn từ các tổ chức tài chính quốc tế, các quỹ đầu tư, các quỹ hưu trí và công ty bảo hiểm cũng là giải pháp rất đáng để nghiên cứu triển khai. Theo đó, nên lựa chọn tổ chức tài chính uy tín làm đầu mối để thu xếp; trong đó, cơ quan quản lý vẫn hoàn toàn có khả năng rà soát, thẩm định để tránh hiện tượng “vốn chui, đội lốt đầu tư”” nhằm đảm bảo tiêu chí quốc phòng, an ninh đã đề ra.

Cuối cùng, với nguồn vốn vay từ ngân hàng, thực tế thời gian qua, ngành ngân hàng đã dành lượng vốn lớn tài trợ cho các dự án hạ tầng giao thông. Theo công bố của NHNN, chỉ tính riêng 63 dự án BOT, BT, PPP do Bộ Giao thông Vận tải quản lý, các ngân hàng thương mại tham gia tài trợ tới 135 nghìn tỷ VND (chiếm 89% tổng mức đầu tư). Dư nợ tín dụng đối với các dự án giao thông của ngành ngân hàng đến hết quý 1/2019 đạt 103.573 tỷ VND, tương đương khoảng 1,4% tổng dư nợ tín dụng nền kinh tế.

Đối với các dự án hạ tầng giao thông nói chung và dự án cao tốc Bắc – Nam nói riêng, không nên và không thể chỉ trông chờ vào vốn vay ngân hàng, vì mấy lý do dưới đây:

Một là, rủi ro về kỳ hạn, vốn huy động của các ngân hàng thương mại (NHTM) chủ yếu là ngắn hạn, nhưng nhu cầu vay vốn thực hiện các dự án hạ tầng giao thông thường rất dài (khoảng 15-25 năm). Các ngân hàng có thể phát hành trái phiếu, nhưng thời hạn vẫn chỉ khoảng từ 1-5 năm. Độ lệch về kỳ hạn giữa huy động và cho vay như vậy luôn tiềm ẩn rủi ro cho các ngân hàng. Ngoài ra, bản chất của NHTM chủ yếu cung cấp vốn ngắn hạn, còn nguồn vốn dài hạn cần huy động từ ngân hàng phát triển và thị trường vốn như nêu trên. Đây cũng là cách tiếp cận phổ biến của các nước đang phát triển như Việt Nam.

Hai là vấn đề an toàn vốn: theo Quyết định 986/QĐ-TTg ngày 8/8/2018 của Thủ tướng Chính phủ, các ngân hàng đang đứng trước thời hạn hoàn thành Basel 2 vào năm 2020 (đối với 12-15 ngân hàng) và năm 2025 (đối với tất cả các NHTM) với nhiệm vụ chủ chốt là đáp ứng chuẩn về an toàn vốn (hệ số CAR) theo thông lệ tối thiểu là 8%. Để đạt được mục tiêu này, từ năm 2018, các NHTM đã nỗ lực tăng vốn và kiểm soát chặt chẽ tài sản có rủi ro. Trong khi đó, cho vay các dự án BOT, BT, PPP nằm trong nhóm tín dụng có độ rủi ro cao và việc mở rộng cho vay sẽ khiến hệ số CAR của các NHTM khó đảm bảo yêu cầu, nhất là trong bối cảnh tăng vốn chủ sở hữu của các NHTM hiện nay rất khó khăn. Có thể nói, các NHTM gần như đã “chạm ngưỡng” và việc tăng cho vay dài hạn các dự án với trọng số rủi ro cao ngày càng khó khăn hơn.

Ba là vấn đề thị trường và hiệu quả: Việt Nam đang ngày càng hội nhập sâu rộng, vận hành nền kinh tế theo hướng thị trường nhiều hơn, đang vận động để các quốc gia công nhận là kinh tế thị trường; vì vậy, việc dùng các mệnh lệnh hành chính điều hành nền kinh tế và doanh nghiệp cần giảm thiểu tối đa. Hơn nữa, minh chứng lịch sử và hiện nay cho thấy để thị trường quyết định phân bổ nguồn lực (Nhà nước làm vai trò kiến tạo, bà đỡ) sẽ mang lại hiệu quả cao hơn. Ngoài ra, bản chất NHTM cũng là doanh nghiệp, hầu hết các NHTM Nhà nước (trừ Ngân hàng Nông nghiệp và Phát triển Nông thôn) đã cổ phần hóa, đã có cổ đông chiến lược nước ngoài, đã niêm yết trên sàn chứng khoán, hoạt động ngày càng minh bạch, theo chuẩn mực quốc tế. Việc áp đặt các biện pháp hành chính sẽ gây khó cho những NHTM này. Thực tế cho thấy một số NHTM lớn tham gia tài trợ các dự án BOT, BT thời gian qua, đã gặp phải nhiều rủi ro (nhất là rủi ro về cơ chế, chính sách, qui hoạch, giá phí…), khiến khả năng thu hồi nợ rất khó khăn. Nếu Việt Nam tiếp tục cách làm này, nhất là đối với các dự án trọng điểm, thì sẽ tiềm ẩn nhiều rủi ro khó lường.

Vì vậy, cần có giải pháp tổng thể và rõ ràng ngay từ đầu đối với nguồn vốn cho dự án cao tốc Bắc – Nam. Theo đó, cần tính đến cả 4 nguồn vốn nêu trên (vốn tự có, vốn phát hành trái phiếu, vốn huy động từ các tổ chức tài chính quốc tế và các quỹ đầu tư, vốn vay ngân hàng – gồm cả Ngân hàng Phát triển) với tỷ trọng cụ thể sẽ được tính toán tối ưu. Việc phát triển và tận dụng những kênh tài trợ vốn này sẽ không những giải quyết bài toán vốn cho dự án cao tốc Bắc – Nam mà còn góp phần thúc đẩy phát triển các yếu tố thị trường, tái cơ cấu hệ thống tài chính theo hướng an toàn và lành mạnh hơn. Với tính chất phức tạp của nhiệm vụ thu xếp và quản lý vốn cho dự án, bộ chủ quản nên tính đến phương án thuê tư vấn chuyên nghiệp, đảm bảo tính đầy đủ, khả thi, tiến độ và chất lượng đề ra.

Theo TS. Cấn Văn Lực – Chuyên gia Kinh tế trưởng BIDV