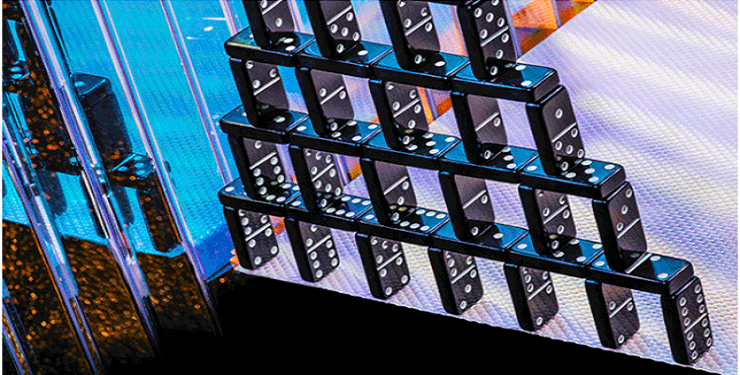

Nếu đà giảm tốc của nền kinh tế trở nên tồi tệ hơn nữa, thì Cục Dự trữ Liên bang (Fed) sẽ tiếp tục hạ lãi suất và lợi suất trái phiếu của nước này sẽ trượt xuống dưới ngưỡng 0.

Trái phiếu chính phủ ở Đan Mạch, Đức, Nhật Bản, Thuỵ Điển và Thuỵ Sĩ đều đang có lợi suất âm. Điều này có nghĩa là nhà đầu tư sẽ tốn thêm tiền để nắm giữ cho đến ngày đáo hạn. Một câu hỏi lớn cho thị trường trái phiếu vào năm 2020 là liệu việc này có diễn ra ở Mỹ hay không.

Lợi suất trái phiếu giảm khi giá của loại tài sản này đi lên và trong tháng 8, nhà đầu tư đã đổ rất nhiều tiền vào trái phiếu Kho bạc Mỹ, đưa lợi suất trái phiếu kỳ hạn 10 năm xuống mức thấp nhất trong 3 năm là 1,43% vào đầu tháng 9.

Kể từ đó, lợi suất phần nào tăng trở lại, lên khoảng 1,8%. Tuy nhiên, lợi nhuận nhà đầu tư thu về vẫn rất ít vì lợi suất trung bình trong khoảng 20 năm qua là 3,5%.

Có một số lý do giải thích tại sao điều này lại quan trọng. Thứ nhất, lợi suất của các loại trái phiếu này giúp đẩy nhanh chi phí cho vay dài hạn trong toàn bộ nền kinh tế, dù là vay để mua nhà hay nợ doanh nghiệp.

Tuy nhiên, lợi suất trái phiếu cũng phản ánh tâm lý của nhà đầu tư đối với nền kinh tế. Và câu chuyện về lợi suất trái phiếu lại không phải là màu hồng.

Một động lực khiến lợi suất trái phiếu giảm là việc Cục Dự trữ Liên bang (Fed) gần đây đã hạ lãi suất cho vay ngắn hạn. Ngân hàng Trung ương đã và đang tung thêm gói kích thích cho nền kinh tế Mỹ, một phần là vì lo ngại về tốc độ tăng trưởng chậm chạp trên toàn cầu.

Trong khi đó, việc các nhà đầu tư của trái phiếu 10 năm sẵn sàng nhận lợi nhuận thấp như vậy cho thấy họ đang có một chút lo lắng về lạm phát – thường song hành với một nền kinh tế phát triển mạnh.

Nếu Fed tiếp tục hạ lãi suất ngắn hạn xuống gần mức 0, như đã thực hiện từ cuối năm 2008 đến 2015, và tái khởi động chính sách nới lỏng định lượng, thì “lợi suất âm của trái phiếu Kho bạc Mỹ sẽ là trở thành thực tế” – Joachim Fels, cố vấn kinh tế toàn cầu tại Pacific Investment Management, cho biết.

Kịch bản này có khả năng xảy ra như thế nào? Câu trả lời là khá thấp. Các thị trường giao dịch hợp đồng tương lai đang dự đoán rằng Fed sẽ cắt giảm mục tiêu lạm phát thêm nữa từ mức tiêu hiện tại là 1,75% đến 2%, có lẽ là ngay cuối tháng 10 này.

Thậm chí, xu hướng của lợi suất trái phiếu có thể phụ thuộc vào tình hình chính trị trên toàn cầu. Bruno Braizinha, chiến lược gia của Bank of America, cho biết ông thấy “rủi ro” đáng kể đối với triển vọng kinh tế và thậm chí là khả năng lợi suất trái phiếu 10 sẽ “lửng lơ” ở mức 0 vào cuối năm 2020. Dẫu vậy, việc Mỹ và Trung Quốc ký kết thoả thuận sẽ ngăn chặn đà lao dốc này.

Jan Loeys, chiến lược gia của JPMorgan, đã thấy khả năng lợi suất chuẩn chạm mức 0 vào năm 2021, sớm hơn 1 năm so với suy đoán trước đây của ông, do căng thẳng thương mại và những mối lo ngại về chi tiêu vốn.

Một số khác thì nghĩ rằng việc lợi suất sụt giảm nhanh đến vậy khó có thể xảy ra. Scott Kimball – nhóm của ông đang giám sát 12 tỷ USD tài sản cho BMO Global Asset Management, nhận định: “Sẽ là một cú shock cực kỳ lớn để đưa lợi suất trở lại mức cơ bản ổn định một lần nữa.”

Margaret Steinbach, chuyên gia về đầu tư trái phiếu tại Capital Group, cho hay: “Nhà đầu tư toàn cầu đang cố gắng tìm hiểu xem chúng ta đang ở giữa cuộc suy thoái diễn ra vào năm tới hay là khởi đầu cho một cuộc suy thoái kéo dài hơn nữa.

Chúng ta đang ở giai đoạn giữa của suy thoái, chắc chắn sẽ đến trong 12 tháng tới. Nhưng vẫn còn một chặng đường dài đến lãi suất âm trừ khi có một cuộc suy thoái nghiêm trọng xảy ra với nền kinh tế.”

Ngoài các bên đi vay, một nhóm nữa cũng nên quan tâm sát sao đến lợi suất trái phiếu: nhà đầu tư của các quỹ trái phiếu. Vì sự sụt giảm của lợi suất đi kèm với việc giá trị trái phiếu tăng lên, nhiều quỹ đã chứng kiến lợi nhuận tăng mạnh trong năm qua, và điều đó sẽ tiếp diễn nếu lợi suất vẫn hướng về mức 0.

Nếu nền kinh tế và lợi suất trái phiếu đứng ở vị trí vững vàng hơn, hoặc lợi suất tăng lên thì đó là điều đã xảy ra trong quá khứ.

theo Trí thức trẻ