Theo Nikkei Asia, Đông Nam Á đã nổi lên như một trung tâm sản xuất trong bối cảnh căng thẳng thương mại giữa Trung Quốc và Hoa Kỳ. Với vị trí địa lý gần với Trung Quốc, chi phí lao động thấp, các quốc gia như Việt Nam và Thái Lan trở thành lựa chọn hàng đầu của các doanh nghiệp muốn đa dạng hóa chuỗi cung ứng.

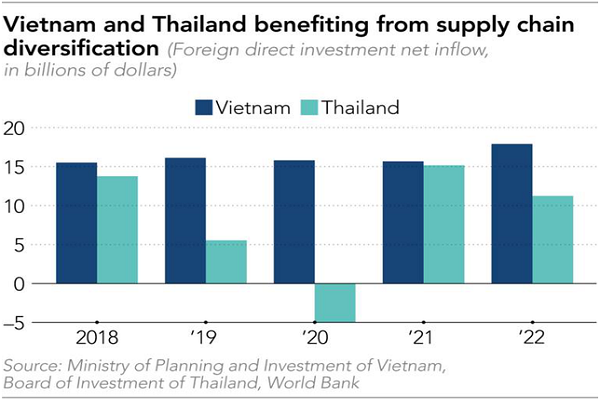

Việt Nam và Thái Lan hưởng lợi về đầu tư nước ngoài

Từ lâu, các tên tuổi lớn của Đài Loan (Trung Quốc) như Foxconn, Compal Electronics, Quanta Computer, Pegatron và Inventec đã trở thành những trụ cột chính giúp Google và các ‘gã khổng lồ’ công nghệ Mỹ khác nhanh chóng đa dạng hóa chuỗi cung ứng bên cạnh Trung Quốc.

Tuy nhiên, giờ đây, những doanh nghiệp này đang có nguy cơ đối mặt với việc các đơn đặt hàng tuột khỏi tầm tay khi các doanh nghiệp đến từ Trung Quốc đại lục đang đẩy mạnh đầu tư vào Đông Nam Á nhằm khai thác thị trường tiềm năng cũng như tận dụng lợi thế về chuỗi cung ứng và chi phí sản xuất tại đây.

Nguồn tin của Nikkei Asia cho biết, Google đang yêu cầu Goertek, một nhà cung cấp Trung Quốc sản xuất đồng hồ Pixel tại Việt Nam. Cụ thể, Goertek sẽ sản xuất phiên bản đồng hồ mới nhất vào năm 2025. Hiện vẫn chưa rõ ai sẽ giành được đơn đặt hàng cho năm 2026.

“Việc hợp tác với Goertek đối với hàng điện tử tiêu dùng chỉ là sự cân nhắc thuần túy về mặt kinh doanh. Họ [Google] có những sự lựa chọn OOC [bên ngoài Trung Quốc] dựa trên chất lượng tốt, thái độ phục vụ tốt và giá cả cạnh tranh”, Nikkei Asia cho hay.

Trong khi đó, Công ty khổng lồ BYD của Trung Quốc, một nhà cung cấp của Apple Inc, hiện cũng đang đấu thầu sản xuất điện thoại Pixel của Google ở Đông Nam Á. Google hiện vẫn chưa phản hồi với Nikkei Asia về vấn đề này.

Tham vọng của Goertek và BYD nhấn mạnh sự cạnh tranh ngày càng gay gắt trong chuỗi cung ứng công nghệ.

“Tất nhiên là chúng tôi đang cảm thấy sức nóng. Hiện tại, chúng tôi đang cạnh tranh trực tiếp với những đối thủ như BYD, Goertek và Luxshare”, Giám đốc điều hành của New Kinpo (Đài Loan, Trung Quốc), công ty đã sản xuất nhiều loại sản phẩm ở Thái Lan trong hơn 30 năm, chia sẻ với Nikkei Asia.

Đông Nam Á đã nổi lên như một trung tâm sản xuất trong bối cảnh căng thẳng thương mại giữa Trung Quốc và Hoa Kỳ. Với vị trí địa lý gần với Trung Quốc, chi phí lao động thấp, các quốc gia như Việt Nam và Thái Lan trở thành lựa chọn hàng đầu của các doanh nghiệp muốn đa dạng hóa chuỗi cung ứng.

Có thể nói, các doanh nghiệp công nghệ Trung Quốc là một trong những nhà cung cấp năng nổ nhất trong việc xây dựng nhà máy bên ngoài Trung Quốc. Chẳng hạn, trong danh sách nhà cung cấp hàng đầu của Apple, 37% trong số 35 nhà cung cấp của Apple tại Việt Nam là các công ty Trung Quốc.

Việt Nam và Thái Lan là hai thị trường được hưởng lợi nhờ đa dạng hóa chuỗi cung ứng. Nguồn: Nikkei Asia

Việt Nam và Thái Lan là hai thị trường được hưởng lợi nhờ đa dạng hóa chuỗi cung ứng. Nguồn: Nikkei Asia

Nhiều doanh nghiệp Trung Quốc tìm kiếm cơ hội ở thị trường quốc tế

Song, địa chính trị không phải là yếu tố duy nhất khiến các nhà cung cấp Trung Quốc đa dạng hóa năng lực sản xuất tại các thị trường nước ngoài. Theo ông Lai Ming-Kuen, Tổng giám đốc của Acter, vấn đề suy thoái kinh tế tại Trung Quốc cũng là yếu tố khiến các doanh nghiệp quốc gia này tìm kiếm các cơ hội ở các thị trường quốc tế.

Acter là công ty xây dựng cơ sở sản xuất của Đài Loan (Trung Quốc) phục vụ nhiều lĩnh vực điện tử, bao gồm màn hình và chip. Công ty đã đầu tư vào Việt Nam năm 2009 và gần đây đã đầu tư vào Malaysia và Thái Lan.

“Vì suy thoái kinh tế ở Trung Quốc, gần đây chúng tôi nhận thấy rất nhiều công ty Trung Quốc đang chạy đua sang Đông Nam Á để giành thị trường và tìm kiếm động lực tăng trưởng ngoài thị trường nội địa. Các công ty Trung Quốc không chỉ đưa ra mức giá thấp hơn để giành lấy các dự án. Ở nhiều quốc gia Đông Nam Á, họ có quan hệ ngoại giao khá tốt với chính quyền địa phương và điều đó cũng giúp các công ty của họ có được cơ hội kinh doanh”, ông Lai Ming-Kuen nhận định.

Theo Jeff Lin, nhà phân tích công nghệ của Omdia, áp lực địa chính trị có thể sẽ tăng cường sự cạnh tranh giữa các công ty theo một cách khác.

“Trên bình diện quốc tế, chúng tôi thấy và kỳ vọng các công ty hàng đầu của Trung Quốc sẽ cam kết nhiều hơn nữa trong việc mở rộng ra nước ngoài”, Lin nói.

Trong khi đó, Vincent Chang, Giám đốc điều hành khu vực châu Á và liên lục địa tại Advantech, nhà sản xuất máy tính công nghiệp lớn nhất thế giới, cho biết “chuỗi cung ứng đỏ”, thuật ngữ mà ngành này dùng để chỉ các nhà cung cấp Trung Quốc, không còn bị gắn mác giá rẻ hay chất lượng thấp.

“Chất lượng sản phẩm của các nhà cung cấp Trung Quốc đã được cải thiện đến một mức độ nhất định. Họ hoàn toàn không còn là nhà cung cấp sản phẩm hạng hai nữa. Nếu bạn giữ những ấn tượng lỗi thời như vậy về họ, bạn sẽ thua lỗ nặng nề”, Vincent Chang chia sẻ với Nikkei Asia.

Đối với các nhà cung cấp khác, tất cả những điều này tạo nên sự cạnh tranh chưa từng có về mọi mặt, từ công nhân, đất đai cho đến các đơn đặt hàng của khách hàng.

“Trước đây, sự cạnh tranh với các nhà cung cấp Trung Quốc về cơ bản chỉ diễn ra ở Trung Quốc, nhưng giờ đây chúng tôi đang phải đối mặt với sự cạnh tranh địa phương gay gắt [ở Đông Nam Á]. Họ có tài chính dồi dào và chất lượng sản phẩm tốt. Lợi thế của chúng tôi nằm ở kinh nghiệm hoạt động ở các thị trường nước ngoài sớm hơn họ”, vị lãnh đạo Advantech phân tích.

Brian Chen, đối tác tại KPMG Đài Loan và KPMG Việt Nam, cho biết các nhà cung cấp công nghệ Trung Quốc đã tiến rất nhanh trong việc đầu tư đáng kể vào Đông Nam Á trong hai năm qua. Nguồn vốn FDI vào Việt Nam từ Trung Quốc đại lục và Hồng Kông (Trung Quốc) đã vượt đầu tư từ Singapore vào năm 2023.

Chen nói với Nikkei Asia: “Lấy Việt Nam làm ví dụ. Các công ty Trung Quốc đang đa dạng hóa năng lực của họ một cách có hệ thống ở quốc gia này”. Ông nói thêm rằng năng lực sản xuất ở Đông Nam Á có thể giúp ích cho các nhà cung cấp Trung Quốc trong bối cảnh căng thẳng thương mại.

Brian Chen cho biết các nhà cung cấp Trung Quốc có kế hoạch xây dựng chuỗi cung ứng sâu rộng ở Việt Nam, và một số đã bắt đầu chuyển đến miền Trung Việt Nam do sự đông đúc ở phía Bắc đất nước.

Nguồn: Nikkei Asia-Hoàng Nguyễn (lược dịch)–An ninh Tiền tệ