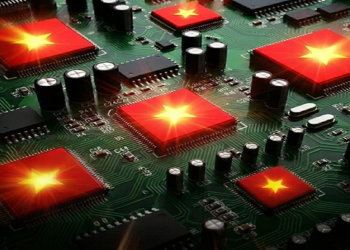

Sự chú ý đổ dồn vào các đề xuất cấm TikTok ở Mỹ đã đặt ra câu hỏi về việc làm thế nào các ứng dụng Trung Quốc lại được yêu thích và trở nên phổ biến như vậy.

Vì sao ứng dụng Trung Quốc được yêu thích

Sự chú ý đổ dồn vào các đề xuất cấm TikTok ở Mỹ đã đặt ra câu hỏi về việc làm thế nào các ứng dụng Trung Quốc lại được yêu thích và trở nên phổ biến như vậy.

Bốn trong số năm ứng dụng hot nhất ở Mỹ trong tháng 3 đều được phát triển ở Trung Quốc. Theo WSJ, thuật toán người dùng chính là “nước sốt bí mật” giúp các công ty Trung Quốc vượt lên trước các đối thủ phương Tây.

Giống như trong thời kỳ Trung Quốc vươn lên thống trị ngành sản xuất vài thập kỷ trước, các công ty công nghệ Trung Quốc đã khai thác nguồn lao động tài năng, chi phí rẻ, để liên tục tinh chỉnh các tính năng của sản phẩm.

Nỗ lực không ngừng để trở nên tốt hơn trong ngành công nghệ của Trung Quốc còn được gọi bằng thuật ngữ: “Thêu dệt”.

Fan Lu, một nhà đầu tư mạo hiểm đầu tư vào Musical.ly, tiền thân của TikTok, cho biết: “Tất cả đều nỗ lực cải thiện kỹ năng thủ công, từng khâu một”.

Theo công ty nghiên cứu thị trường Sensor Tower, ứng dụng thương mại điện tử Temu mới ra đười được 7 tháng đã là ứng dụng được tải xuống nhiều nhất trên các cửa hàng ứng dụng của Mỹ trong ba tuần đầu tiên của tháng Ba.

Tiếp theo là ứng dụng chỉnh sửa video CapCut của TikTok, và tất nhiên xếp sau là chính TikTok. Nhà bán lẻ thời trang nhanh Shein đứng thứ tư. Sau đó là Facebook, ứng dụng duy nhất không phải của Trung Quốc trong số năm ứng dụng hàng đầu.

Đây là những ứng dụng ra đời từ những công ty được thành lập bởi thế hệ doanh nhân công nghệ trẻ, tìm kiếm sự phát triển toàn cầu khi thị trường Trung Quốc trở nên bão hòa.

Họ được hỗ trợ bởi nguồn tài năng công nghệ lớn mạnh của Trung Quốc. Mặc dù Temu là một nên tảng mua sắm, nhưng hơn một nửa lực lượng nhân viên của trang này là các kỹ sư, tập trung vào việc thu hút người dùng vuốt và mua.

Các nhà đầu tư, kỹ sư và nhà phân tích cho biết hiệu quả tổ chức của các công ty internet Trung Quốc vượt xa các đối thủ Mỹ. Các công ty Trung Quốc đầu tư mạnh tay để đẩy ứng dụng phổ cập ở nước ngoài.

Họ tận dụng một tỷ người sử dụng internet của Trung Quốc để nắm bắt sở thích người dùng và tối ưu hóa các mô hình AI trong nước, sau đó xuất khẩu công nghệ ra nước ngoài.

Sự phổ biến của các ứng dụng đã khiến chúng bị cuốn vào làn sóng căng thẳng địa chính trị Mỹ-Trung, đặc biệt là TikTok. Chính quyền Joe Biden đe dọa có thể cấm ứng dụng này nếu ByteDance không bán cổ phần của mình trong TikTok, với lý do lo ngại về an ninh quốc gia.

Bắc Kinh đã phản đối việc bán TikTok, đồng thời cho biết sẽ không bao giờ yêu cầu các công ty thu thập dữ liệu bất hợp pháp từ nước ngoài.

Trong khi đó, một dự luật đang được thúc đẩy ở Washington sẽ dẫn đến lệnh cấm toàn diện đối với nhiều loại hình công nghệ Trung Quốc – bao gồm cả các ứng dụng yêu thích của thanh thiếu niên Mỹ – nếu được thông qua.

Ve sầu thoát xác

Cả Shein và Temu đều tìm cách tránh sự soi mói mà TikTok phải hứng chịu bằng cách cố gắng thay đổi nguồn gốc Trung Quốc của mình. Vào năm 2021, Shein đã thay đổi công ty mẹ từ một công ty đăng ký tại Hồng Kông thành một pháp nhân có trụ sở tại Singapore.

Temu có trụ sở tại Boston và điều hành hoạt động kinh doanh tại Mỹ thông qua một công ty có trụ sở tại Delaware.

Shein, với chuỗi cung ứng bắt nguồn từ tỉnh Quảng Đông, miền nam Trung Quốc, cho đến gần đây vẫn là ứng dụng mua sắm được xếp hạng hàng đầu ở Mỹ, theo Sensor Tower.

Shein, với chuỗi cung ứng bắt nguồn từ tỉnh Quảng Đông, miền nam Trung Quốc, cho đến gần đây vẫn là ứng dụng mua sắm được xếp hạng hàng đầu ở Mỹ, theo Sensor Tower.

Đến Mỹ đúng vào mùa mua sắm cuối năm, Temu thu về 13 triệu lượt tải xuống trong quý IV, cao hơn gấp đôi so với Shein. Giống như Shein, Temu kết nối những người săn hàng giá hời ở Mỹ với các nhà sản xuất Trung Quốc, đưa ra mức giá thấp hơn nhờ vào việc loại bỏ các khâu trung gian. Các công ty này cũng tận dụng dữ liệu để thúc đẩy hành vi mua sắm.

Guo Yu, cựu kỹ sư trưởng tại ByteDance Ltd., công ty mẹ của TikTok cho biết, công ty cũ là nơi tích cực nhất trong việc thực hiện chiến lược “đua ngựa”, trong đó nhiều nhóm được chỉ định xây dựng cùng một sản phẩm hoặc tính năng, với các tinh chỉnh nhỏ.

Phiên bản nào hoạt động tốt hơn, nhóm chiến thắng sẽ được cung cấp nhiều tài nguyên hơn trong khi các phiên bản khác bị loại bỏ.

“Mọi người đôi khi nói rằng công ty thật nhẫn tâm vì không ai có toàn quyền kiểm soát thiết kế sản phẩm từ đầu đến cuối”, Guo nói.

Các nhà quản lý và kỹ sư sản phẩm của ByteDance cũng cho biết công ty đã chuẩn hóa các giao thức, hệ thống và số liệu chi tiết để đánh giá những gì người dùng thích, giúp họ tung ra các bản cập nhật mới chỉ trong vài ngày.

Ví dụ, giao diện dạng cuộn một cột đặc trưng của TikTok là thiết kế được lựa chọn sau khi công ty tạo một số giao diện người dùng thử nghiệm, bao gồm cả giao diện giống Instagram.

Đằng sau quá trình thử nghiệm khắc nghiệt, lặp lại và khảo sát phản hồi của người dùng là thời gian dài do các nhân viên công nghệ bắt tay thực hiện, những người có thể được trả thêm vài tháng lương bằng tiền thưởng dựa trên hiệu suất.

Đặc biệt, công ty mẹ PDD của Temu được biết đến trong ngành là thường làm quá giờ. PDD cho biết khoản đầu tư vào nghiên cứu và phát triển năm 2022 đã tăng 15% so với một năm trước đó, phần lớn cho việc thu hút nhân tài.

Chi phí tiếp thị và bán hàng hàng của PDD thường vượt quá doanh thu từ năm 2017 đến năm 2020. Công ty kiếm tiền chủ yếu từ quảng cáo, lần đầu tiên có lãi sau khi niêm yết cổ phiếu vào quý II năm 2021.

Chi phí tiếp thị và bán hàng hàng của PDD thường vượt quá doanh thu từ năm 2017 đến năm 2020. Công ty kiếm tiền chủ yếu từ quảng cáo, lần đầu tiên có lãi sau khi niêm yết cổ phiếu vào quý II năm 2021.

Temu, giống như Shein, thường phân phát phiếu giảm giá và ưu đãi để khuyến khích người dùng tải xuống ứng dụng, kỳ vọng họ sẽ lan truyền ứng dụng này trên mạng xã hội.

Các chiến dịch tiếp thị cho Temu cố gắng tiếp cận người mua tiềm năng ở hầu hết mọi kênh, từ biểu ngữ Facebook đến email. Vào tháng 2, Temu đã phát sóng quảng cáo Super Bowl đầu tiên.

Các công ty trong ngành cho biết việc thúc đẩy quảng cáo thống trị là thông lệ tiêu chuẩn ở Trung Quốc để giành khách hàng.

Ivy Yang, một nhà phân tích công nghệ Trung Quốc, người từng làm việc cho tập đoàn thương mại điện tử khổng lồ Alibaba, chia sẻ: “Khi các công ty Trung Quốc nhìn thấy cơ hội, họ sẵn sàng mua lưu lượng truy cập ở giai đoạn sớm và ở quy mô lớn hơn nhiều so với các đối tác Mỹ”.

Nỗ lực mở rộng ra quốc tế của các công ty Trung Quốc không phải lúc nào cũng thành công. Thị trường trực tuyến quốc tế của Alibaba, AliExpress, đã tồn tại được 13 năm, nhưng vẫn chưa thể trở thành cái tên quen thuộc ở Mỹ.

Sản phẩm đầu tiên mà ByteDance cố gắng đẩy mạnh ra nước ngoài là TopBuzz, một trang tổng hợp tin tức, cũng đã thất bại.

Đối với Temu, mức tăng trưởng chóng mặt hiện tại dù nhận về những lời khen ngợi nhưng cũng không thiếu những phàn nàn của người tiêu dùng về việc giao hàng chậm trễ và chất lượng sản phẩm kém.

Thế nhưng, những sản phẩm giá rẻ như tai nghe có dây hoặc dây xích thú cưng của Temu được bán với giá dưới 2 USD đang thu hút sự chú ý của những người Mỹ mệt mỏi với lạm phát.

“Cuộc khủng hoảng tài chính năm 2008 đã thúc đẩy các nhà sản xuất Trung Quốc bán hàng trên Amazon. Còn giờ là lúc Temu tỏa sáng”, nhà đầu tư mạo hiểm Fan nhận định.

Theo Mạnh Kiên-Theo thethaovanhoa