Đốt tiền như rác, tăng trưởng bằng mọi giá từng là sức hấp dẫn, là bí quyết thành công nhưng giờ đã trở thành thứ sẽ nhấn chìm SoftBank và Masayoshi Son!

Năm 2014, Kunal Bahl và Rohit Bansal, những nhà sáng lập của công ty thương mại điện tử đến từ Ấn Độ mang tên Snapdeal, lên máy bay tới Tokyo. Công ty của họ vừa trải qua quá trình chuyển đổi khá khó khăn từ 1 nhà cung cấp những voucher giảm giá (giống như mô hình hoạt động của Groupon) sang một nền tảng bán lẻ trực tuyến đầy đủ. Họ gần như đã thất bại, nhưng cuối cùng Bahl và Bansal lại có thể lật ngược tình thế khi nhận được khoản tiền đầu tư 850 triệu USD từ một số nhà đầu tư lớn, trong đó có quỹ đầu tư nhà nước Temasek của Singapore, tập đoàn Tata của Ấn Độ và nhà sản xuất chip Intel của Mỹ. eBay thậm chí cũng đã tiếp cận Snapdeal với lời đề nghị mua lại.

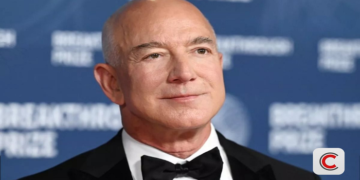

Thế nhưng Bahl và Bansal lại lựa chọn bay tới Nhật Bản để gặp ông trùm M&A của giới công nghệ: Masayoshi Son, nhà sáng lập và CEO của tập đoàn SoftBank . Mặc dù Snapdeal đã thu hút được hàng trăm triệu USD, cuộc chiến trên thị trường thương mại điện tử Ấn Độ quá khốc liệt để con số đó trở nên ý nghĩa. Những gã khổng lồ của Trung Quốc là Alibaba và Tencent đã xâm nhập thị trường. Trong khi đó SoftBank lại đang tìm kiếm cơ hội đầu tư ở Ấn Độ.

Đó cũng là thời điểm mà SoftBank bắt đầu triển khai cách tiếp cận mà giờ đã trở nên nổi tiếng: Bơm vào một lượng tiền lớn, sau đó đẩy mức định giá lên rất cao so với mức mà bất kỳ nhà đầu tư nào có thể đưa ra cho những doanh nhân trẻ tuổi vừa mới khởi nghiệp.

Được cảnh báo rằng ngài Son không thể tập trung quá lâu, những nhà sáng lập của Snapdeal chỉ mang theo 10 slide để thuyết trình. Và họ mới nói đến slide thứ 3 đã nhận được câu trả lời: “Tôi đã nghe đủ rồi. Tôi sẽ cho các cậu 1 tỷ USD đổi lấy 49% cổ phần”.

Con số 1 tỷ USD vượt xa trí tưởng tượng của bộ đôi, thậm chí họ còn không sử dụng hết. Cuối cùng hai bên đồng ý thỏa thuận rót 650 triệu USD đổi lấy hơn 30% cổ phần.

Hàng chục doanh nhân khởi nghiệp trên toàn thế giới đã trải qua những khoảnh khắc tương tự. Không nhà đầu tư nào hào phóng hơn Son khi ký những tờ séc khổng lồ cho các công ty non trẻ, đem đến cho họ nguồn lực tài chính quá dồi dào để đánh bật các đối thủ và liên tục đẩy mức định giá của các startup này lên cao.

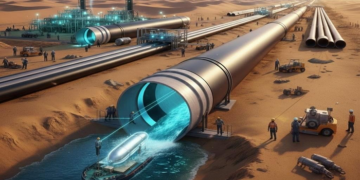

Kể từ đó đến nay, quỹ 100 tỷ USD Vision Fund của SoftBank – được hậu thuẫn bởi các quỹ đầu tư quốc gia, một số ông lớn công nghệ và cả nhà đầu tư tư nhân – đã trở thành nhà đầu tư quyền lực nhất trong thế giới công nghệ toàn cầu. SoftBank cũng tạo ra làn sóng các công ty đột phá, từ Uber cho đến Grab hay Slack.

Nhưng giờ đây cỗ máy ấy đang dừng lại. WeWork – công ty cho thuê văn phòng đã nhận được hàng tỷ USD từ SoftBank – từ ngôi sao sáng trở thành “sao xịt” với mức định giá giảm một nửa và những hoài nghi về mô hình kinh doanh của hãng đang khiến các nhà đầu tư hoảng sợ.

SoftBank đã nhanh chóng thay thế CEO của WeWork và bơm thêm vốn, nhưng những thiệt hại là không thể tránh khỏi. Giới phân tích và các nhà đầu tư đã bắt đầu công khai thách thức chính mô hình mà từ đó SoftBank và Vision Fund trở nên nổi tiếng: Đốt tiền để tạo ra tăng trưởng đột phá. Mô hình định giá với lời hứa về nguồn vốn không bao giờ cạn từ Tokyo đang ngày càng trở nên mong manh.

Đối với những công ty đã chấp nhận khoản đầu tư của SoftBank, giờ họ phải đối mặt với câu hỏi về sự tồn tại. Tuy nhiên, nếu như có điều gì xảy đến với SoftBank thì cả ngành công nghiệp đầu tư mạo hiểm sẽ bị ảnh hưởng . Thực ra thì SoftBank đã trở thành một trong những yếu tố rủi ro lớn nhất đối với hệ sinh thái công nghệ toàn cầu.

“Theo dõi SoftBank sẽ thấy giống như 1 chiếc xe bị lật một cách từ từ. Và sau đó tất cả chúng ta đều nhớ như in rằng mình cũng đang ở trong chiếc xe đó”, Jason Tan – CIO của Jeneration Capital Management – nhận xét nhân vụ việc ở WeWork.

Và không có nơi nào đúng với lời nhận xét đó hơn là Ấn Độ.

Sự trỗi dậy của Son

Đối với giới doanh nhân Ấn Độ, SoftBank là món quà vô giá. 5 năm trước, có rất ít vốn cho các startup. Không giống như Mỹ, nơi thế hệ các nhà sáng lập đầu tiên giờ lại trở thành những nhà đầu tư thiên thần, các ông trùm ở Ấn Độ không tài trợ cho các startup. Các doanh nghiệp công nghệ Mỹ vẫn coi Ấn Độ là nơi để tận dụng lợi thế về lao động giá rẻ, chứ không phải là nơi để tìm thấy các cơ hội đầu tư mạo hiểm.

Tại một hội thảo ở Delhi hồi tháng 12/2016, Son thông báo ông sẵn sàng rót 10 tỷ USD vào ngành công nghệ của Ấn Độ trong 10 năm tới. Đến tháng 5/2017, SoftBank có thương vụ lớn đầu tiên: đầu tư 1,4 tỷ USD vào ứng dụng thanh toán Paytm. Sau đó là 2,5 tỷ USD vào nhà bán lẻ trực tuyến Flipkart – một trong những thương vụ thành công nhất của SoftBank khi số cổ phần tại đây được bán lại cho Walmart vào năm ngoái.

Từ những ngày mà các startup mới mọc lên ở Ấn Độ, nhiều nhà đầu tư mạo hiểm người Ấn như Sanjeev Bikhchandani đã cố gắng áp đặt kỷ luật lên những nhà sáng lập trẻ tuổi. Họ cảnh báo những doanh nhân thiếu kinh nghiệm rằng dấu hiệu của sự thành công không phải là 1 vòng gọi vốn thành công mà phải là thực sự tạo ra dòng tiền. Nhưng những khoản đầu tư khổng lồ của SoftBank cùng với tốc độ đốt tiền khủng khiếp miễn là tạo ra tăng trưởng đã làm lu mờ lời cảnh báo này.

Mối quan hệ giữa SoftBank và các nhà đầu tư mạo hiểm (VC) đã trở nên rất phức tạp. Kể cả khi Vision Fund ném tiền vào các công ty trong danh mục với mục tiêu tạo ra các startup vượt trội so với những startup được các VC khác hậu thuẫn, bản thân các VC cũng được hưởng lợi từ mức định giá bị thổi phồng. Họ có thể tự nâng giá nhưng vẫn tỏ ra bảo thủ hơn Son. Họ cũng coi SoftBank là lối thoát khi muốn chốt lời, vì Vision Fund chấp nhận mức định giá cao hơn so với thị trường.

Nhưng SoftBank sử dụng những thước đo bất thường để định giá các startup trong danh mục, ví dụ như chỉ số “tổng giá trị giao dịch hàng hóa” (“gross merchandise value” – GMV), chỉ số không được hầu hết các tiêu chuẩn kế toán chấp nhận, thay vì những chỉ số như dòng tiền. Điều đó có nghĩa là các nhà đầu tư nghiêm khắc sẽ nghi ngờ khi nhìn vào các bảng cân đối kế toán của những startup được SoftBank hậu thuẫn. Kết quả là khi SoftBank ngừng rót tiền thì hầu như sẽ không có ai đầu tư vì sự mơ hồ mà họ nhận được.

Snapdeal chính là bài học cho thấy kết cục có thể là gì khi 1 công ty công nghệ non trẻ phụ thuộc quá nhiều vào 1 nguồn vốn duy nhất, đặc biệt là khi nguồn vốn đó lại sử dụng mô hình hoàn toàn khác biệt so với toàn ngành. SoftBank muốn tăng trưởng bằng mọi giá, càng nhanh càng tốt nhưng thị trường không nghĩ vậy.

Không chỉ quá tập trung vào tăng trưởng, Snapdeal còn phụ thuộc chỉ số GMV. Nhưng đến cuối năm 2014, công ty nhận ra rằng tập trung vào việc giảm chi phí cố định mới là lựa chọn sáng suốt.

Năm 2015, Snapdeal đã điều chỉnh lại và có một số tiến bộ. Nhưng khi cấp phó của Son, Chủ tịch Nikesh Arora của SoftBank, bất ngờ từ chức tháng 6/2016, Snapdeal như con thuyền mất phương hướng. Không còn ai hiểu rõ khoản đầu tư tại Snapdeal. Đến đầu năm 2017, SoftBank quyết định sáp nhập Snapdeal với Flipkart và gây ra một mớ hỗn loạn, đẩy Snapdeal gần đến cõi chết vì cạn kiệt tiền mặt. Hai nhà sáng lập khởi động chiến dịch “Snapdeal 2.0”, bán bớt các tài sản không phải cốt lõi, ngừng đốt tiền và đổi hướng chiến lược kinh doanh.

Ở thời điểm hiện tại, sau lần “chết hụt” đó, Snapdeal đang hồi sinh. Lượng người truy cập đã tăng gấp đôi trong 12 tháng qua, trong khi doanh thu tăng 70%. Các nhà sáng lập đã học được bài học đắt giá về chuyện huy động tiền và thú nhận mình “không muốn trở thành con chuột hamster chạy vòng vòng trong cái lồng huy động vốn”.

Ứng dụng chia sẻ xe Ola Cabs đã tránh được câu chuyện tương tự bằng cách giữ vững lập trường về việc tuân thủ kỷ luật . SoftBank đã rót vào đây ít nhất 250 triệu USD, và công ty cũng nhận vốn từ Hyundai Motor, Sequoia Capital và Temasek. Nhà sáng lập Bhavish Aggarwal từ chối chạy theo mô hình đốt tiền mà các đối thủ đều theo đuổi. Ông tin rằng quá nhiều vốn sẽ khiến các doanh nhân trở nên kém hiệu quả. “Về dài hạn, chỉ tiêu quan trọng duy nhất đối với 1 doanh nghiệp là lợi nhuận, tất cả các chỉ số khác đều là phù phiếm”.

Và quan trọng nhất là Ola cẩn trọng không để bị phụ thuộc vào nguồn vốn duy nhất, từ đó có thể giảm bớt tầm ảnh hưởng của Son. Đầu năm nay, Aggarwal đã thẳng thừng từ chối khoản đầu tư hơn 1 tỷ USD của Son.

Tham khảo Nikkei Asian Review – Theo Thu Hương – Theo Tri thức trẻ