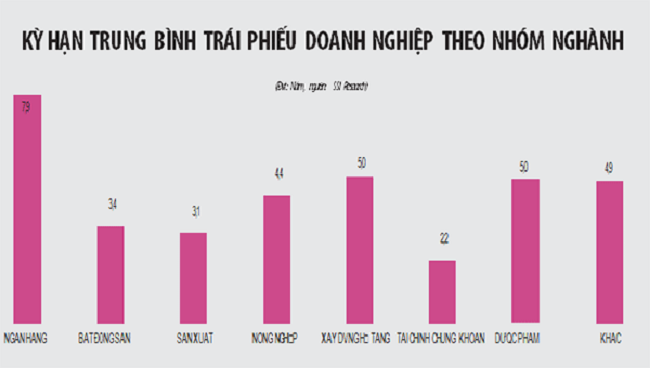

Việc một số doanh nghiệp phát hành thành công trái phiếu quốc tế là sự cổ vũ đối với các doanh nghiệp có ý định bước chân vào thị trường vốn toàn cầu. Tuy nhiên, để thành công cũng không hề dễ dàng.

Ngoài VPBank đã phát hành thành công 300 triệu USD trái phiếu quốc tế tại Singapore, TPBank cũng đã thông báo kế hoạch phát hành 200 triệu USD trái phiếu quốc tế để tăng vốn cấp II trong năm 2019, trong khi SHB cũng vừa công bố lấy ý kiến cổ đông kế hoạch tăng vốn thông qua phương án chào bán trái phiếu quốc tế…

Thời điểm vàng

Thị trường tiền tệ tháng 7/2019 có khá nhiều sự kiện đang chú ý như những báo cáo lợi nhuận khủng của các nhà băng, hay thương vụ bán 15% cổ phần của BIDV cho KEB Hana Bank của Hàn Quốc. Thế nhưng, thông tin khiến không chỉ giới chuyên gia mà cả cộng đồng doanh nghiệp hết sức quan tâm đó là việc Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) phát hành thành công 300 triệu USD trái phiếu quốc tế.

Nói như vậy là bởi thương vụ BIDV bán vốn cho KEB Hana Bank đã rậm rịch từ cuối năm 2018 nên thông tin cũng không còn “sốt”. Hơn thế, do đây là thương vụ “kén” nhà đầu tư chiến lược nước ngoài của một trong 4 ông lớn NHTM Nhà nước, nên không thiếu nhà đầu tư nhắm nhe.

Trong khi đó, VPBank lại chỉ là một NHTM tư nhân tầm trung, song đã phát hành thành công 300 triệu USD trái phiếu quốc tế. Đây là lượng trái phiếu quốc tế lớn nhất lần đầu tiên được phát hành bởi một doanh nghiệp tư nhân của Việt Nam trên thị trường quốc tế từ trước đến nay. Trong khi lãi suất danh nghĩa cũng chỉ ở mức 6,25%- mức thấp nhất cho tổ chức tư nhân phát hành từ Việt Nam từng đạt được khi phát hành trái phiếu quốc tế.

Còn nhớ hồi năm 2011, Hoàng Anh Gia Lai đã trở thành doanh nghiệp Việt đầu tiên phát hành trái phiếu quốc tế thành công, song cũng chỉ huy động 90 triệu USD với lãi suất 9,87%/năm. Tiếp đó, hồi cuối tháng 5/2012, NHTMCP Công Thương Việt Nam (VietinBank) cũng đã phát hành thành công trái phiếu quốc tế không chuyển đổi, không có tài sản bảo đảm. Thế nhưng thời điểm đó, VietinBank cũng chỉ huy động được 250 triệu USD với lãi suất coupon lên tới 8%/năm.

Có thể nói đây là thời điểm thích hợp để các doanh nghiệp Việt Nam đẩy mạnh phát hành trái phiếu quốc tế, bởi Việt Nam vẫn duy trì được đà tăng trưởng cao nhất nhìn trong khu vực và cả trên thế giới, bất chấp những bất ổn từ bên ngoài, đặc biệt là cuộc chiến thương mại Mỹ – Trung. Không chỉ tăng trưởng cao mà kinh tế vĩ mô ổn định, lạm phát được kiểm soát ở mức thấp, đồng tiền ổn định càng củng cố niềm tin của các nhà đầu tư nước ngoài.

Vẫn cần nội lực và chiến thuật

Theo một chuyên gia tài chính, khả năng thành công khi gọi vốn quốc tế của các ngân hàng thường cao hơn nhiều so với các doanh nghiệp thuộc những lĩnh vực khác do mức độ minh bạch của các nhà băng cao hơn rất nhiều. Bên cạnh đó, triển vọng kinh doanh, lợi nhuận cũng sáng hơn.

Tuy nhiên, cơ hội không phải là không có đối với doanh nghiệp thuộc các lĩnh vực khác. Nhưng muốn thuyết phục được các nhà đầu tư nước ngoài bỏ vốn, đòi hỏi doanh nghiệp phải đáp ứng khá nhiều điều kiện. Trong đó, khó nhất là năng lực kinh doanh và sự minh bạch thông tin phải theo chuẩn mực quốc tế. “Việc này đòi hỏi doanh nghiệp phải có sự đầu tư dài hạn, không chỉ là thông tin minh bạch mà văn hóa kinh doanh cũng phải minh bạch và chuẩn mực; chiến lược kinh doanh phải bài bản, rõ ràng và có triển vọng tốt”, vị chuyên gia này cho biết.

Ngoài năng lực tốt, doanh nghiệp cũng nên lựa chọn 2 – 3 nhà tư vấn có nhiều kinh nghiệm phát hành trái phiếu quốc tế, có mối quan hệ chặt chẽ với các nhà đầu tư quốc tế, có sức mạnh tương hỗ cho nhau.

“Vai trò của tổ chức tư vấn là rất quan trọng trong việc đưa ra các thông tin chính xác về cầu của thị trường và giá cả kỳ vọng của nhà đầu tư. Tổ chức tư vấn còn có vai trò quan trọng qua cam kết cung cấp tính thanh khoản cho giao dịch trái phiếu trên thị trường thứ cấp. Vì vậy, nếu tổ chức tư vấn càng có tên tuổi và uy tín lớn, sẽ càng nhận được sự tin tưởng của nhà đầu tư”, vị chuyên gia trên cho biết.

Nhìn lại các trường hợp đã phát hành trái phiếu quốc tế thành công có thể thấy, đằng sau đó luôn có những tổ chức tư vấn. Chẳng hạn như VietinBank huy động thành công 250 triệu USD trái phiếu quốc tế cũng có sự giúp sức của Barclays và HSBC với vai trò là đồng quản lý chính và đồng bảo lãnh chính. Hay trường hợp của VPBank có tới 3 tổ chức tư vấn có uy tín tại thị trường châu Âu và Mỹ là BNP Paribas, JP Morgan và Standard Chartered…

Một yếu tố nữa cũng cần phải tính toán hết sức kỹ lưỡng là lãi suất. Theo đó, lãi suất đưa ra phải đủ hấp dẫn, song phải phù hợp với khả năng của doanh nghiệp phát hành và đảm bảo hiệu quả đầu tư. “Mức lợi suất này phải được tính toán trên mức độ tín nhiệm, mặt bằng thế giới… bởi nếu lợi suất trái phiếu của doanh nghiệp Việt Nam thấp hơn lợi suất trái phiếu của một doanh nghiệp khác có cùng mức xếp hạng tín nhiệm, các nhà đầu tư quốc tế sẽ lựa chọn trái phiếu kia”, vị chuyên gia trên cho biết.

Hà Anh